基本用語

-

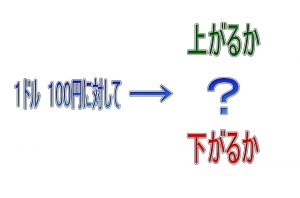

・バイナリーオプション

- 二者択一。ハイ(上がる)かロー(下がる)かを選択する取引方法。

-

・FX

- 外国為替の事で証拠金(保証金)を業者に預託し、通貨の売買を行なう取引方法です。バイナリーオプションと扱う物が同じなので、同じように認識されていますが、取引をする為には知識が必要となる為、バイナリーオプションよりも難しい取引方法と言えます。

-

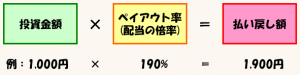

・ペイアウト倍率

- 払い戻し倍率の事です。ペイアウト倍率は業者によって様々ですが、1.7倍から5.9倍で設定されています。

-

・チャート

- 為替の動きを線やグラフ化した物です。取引をする上で相場の動きや相場の転換点を確認する為に必要な判断材料になります。チャートは大きく分けて、時系列チャートと非時系列チャートがあります。

-

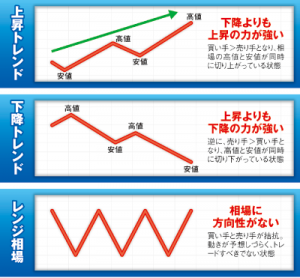

・トレンド

- 大まかな値動きの傾向の事です。右肩上がりになって上昇してるトレンドの事を「上昇トレンド」といい、右肩下がりになって下降しているトレンドの事を「下降トレンド」といいます。

-

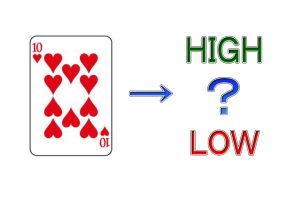

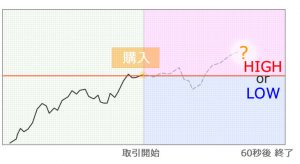

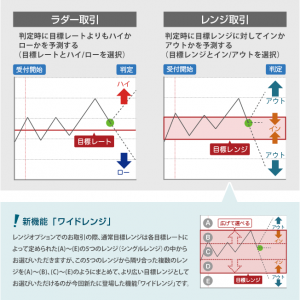

・ハイロー取引

- ハイロー取引とは「ハイかロー」、つまり「上か下」という意味で、チャートが上に行くか下に行くかを予想する取引方法の事です。バイナリーオプションではハイロー取引が一般的に利用されています。

-

・ワンタッチ取引

- ワンタッチ取引は、ポジションの購入ができる取引時間と取引終了までにそのレートまで届くかどうかを予想する取引方法です。一度でも触れる、もしくは設定レートを超えれば予想的中となります。

・短期取引(60セカンズ系)

- 短期取引(60セカンズ系)とはハイロー取引同様チャートが上に行くか下に行くかを予想するだけの、取引方法の事で、取引時間は60秒です。海外バイナリーオプションでは短期取引がとても人気があり、よく利用される取引方法です。

-

・レンジ取引

- レンジ取引とは取引時間内にその一定の範囲の幅から出なければ予想的中になる取引方法です。予想が難しく、ペイアウト倍率も高めに設定されます。

トレードに慣れてきたら、知っておきたい基本用語

-

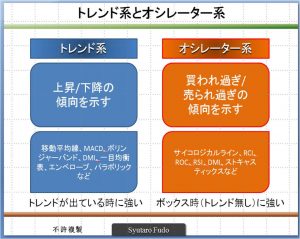

・テクニカル指標

- テクニカル指標とはテクニカル分析で用いられる指標の事で過去の価格や時間を計算式に当てはめて、今後の価格や相場の方向を予測するものです。テクニカル指標にはトレンド系指標(順張り系指標) とオシレーター系指標(逆張り系指標)の系統やトレンド系とオシレーター系の両方の性質を持っている物や独特の分析方法を持つものがあります。

-

・トレンド系指標(順張り系指標)

- 現在のトレンドに従って利益を出す方法を見つける分析方法です。初心者でも活用しやすい「MACD」がよく用いられます。順張り=今の流れのまま同じ方向にいくという意味合いなのでこの方法は初心者向け。

-

・オシレーター系指標(逆張り系指標)

- 買われすぎ、売られすぎの相場に着目して、その裏をかいて利益を出す方法を見つける分析方法です。基本的な「RSI」「ストキャスティクス」がよく用いられます。逆張り=今の流れから転機がきて逆にの方向に動くという意味合いなのでトレードに慣れたら取引に利用したい方法。

-

・テクニカル分析

- 株式・商品取引・為替などの取引市場の株価が次にどう動くかを予想する分析方法です。

-

・ファンダメンタル分析

- 財務諸表、健全性、経営、競争優位性、競合相手、市場などを分析する方法です。先物や為替の場合は、経済、金利、製品、賃金、企業経営の全般的な状況を確認して判断する。

-

・経済指標

- 経済活動を数値化したものの事を言います。重大な経済指標の発表の時は相場が大きく変動するので常に経済指標を意識しましょう。

-

・途中決済(権利放棄)

- 判定が終了する前に途中で精算することです。今は範囲内だけどこの値動きの転換があり、危ない場合やこのままでは損益が増えるという場合に使用するもので、いくらか差し引かれた金額が払い戻しされます。

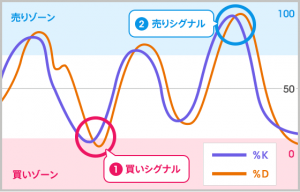

・ストキャスティックス(stochastics)

株式や為替の相場をテクニカル分析するためのチャートの一つ。移動平均などから計算した二つの線の波動で、値動きを予想する。相場における売られすぎ、買われすぎの状態を示すとされる。

・インジケーター (indicator)

「為替レートのデータを加工して新たに数値を出し、売買判断の助けにするもの」を言います。相場の値動きから将来の値動きを予測するテクニカル分析に用いるテクニカル指標や経済指標のことです。

・MACD (MACD)

MACD(移動平均収束拡散手法)は短期の移動平均線と中長期の移動平均線を使用することで、買いと売りを判断する手法です。ここで使用する移動平均線は通常の単純移動平均線と異なり、新しい価格のほうがより影響力が高いという考えから、新しい価格の比重を高めて計算されています。

・一目均衡表(Ichimoku Kinko Hyo)

一目均衡表は、都新聞の商況部長として活躍した細田悟一氏が、1936年に一目山人というペンネームで発表したテクニカル指標です。外国人トレーダーからも「Ichimoku」として親しまれ、「ローソク足チャート」とともに純国産のテクニカル指標として世界中で利用されています。とても奥が深いテクニカル指標で、日本でも熟知している投資家は数名しかいないと言われています。そこで今回は基本的なポイントをご紹介します。

一目均衡表は、相場は「売り手」と「買い手」の『均衡(パワーバランス)』が崩れた方向へ動き、方向性が確立した後、相場の行方というものは『一目瞭然』(いちもくりょうぜん)である、という考え方に基づいています。つまり一度動き出して方向性が確認できればその流れは続くというわけです。相場のパワーバランスを眺めながら、「いつ相場が変化するのか」「いつ目標値が達成されるのか」など、「いつ」といった「時間軸」を重視して相場の動向を予測します。

・RSI(Relative Strength Index)

RSI(相対力指数)は、一定期間の相場における「値上がり幅」と「値下がり幅」を活用して、値動きの強弱を数値で表し、買われ過ぎなのか売られ過ぎなのかを判断する手法です。一定期間において、「上昇した日の値幅合計」と、「下落した日の値幅合計」をあわせたもののうち、前者の比率を表します。例えば、比率が上昇日7:下落日3の場合、RSIは70ということになります。

値上がり幅の比率が高い=相場の上昇しようとする力は強いといえます。そのような中でも、比率が高すぎると買われ過ぎと判断され、逆に比率が低すぎると売られすぎとなります。つまり、相場が上昇し続ければ、買われ過ぎと判断し売りを考え、逆に下落し続ければ、売られ過ぎと判断し買いを考えるというものです。

その強弱を数値化したRSIで判断することになります。

・ボリンジャーバンド(Bollinger Bands)

標準偏差と正規分布の概念が用いられているボリンジャーバンドは、高校や大学受験の「偏差値」をイメージしていただければわかりやすいと思います。平均(受験だと偏差値50)からどれくらい値動き(受験だと点数)にバラつきがあるかを標準偏差で算出し、値動きの収まりやすいレンジが一目でわかりやすいように表示されています。

ある一定の確率で値動きが収まりやすいレンジを『σ(シグマ)』と呼び、平均値からみて上のレンジを+1σ、下のレンジを-1σと呼びます。これを2倍したものが+2σ・-2σになります。

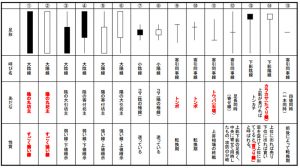

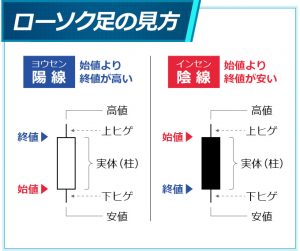

・ローソク足(candle chart)

ローソク足とは、株式相場、外国為替相場、金相場などの相場の値動きを時系列に沿って図表として表す手法の一つです。形状が「ローソク」に似ていることで「ローソク足」と呼ばれています。

ローソク足は、江戸時代に世界最古の先物市場・大坂(現在の大阪)堂島の米相場で巨万の富を築いたとされる本間宗久が考案し、明治時代になって確立したようです。歴史的な側面から見ると、日本の米相場で生まれた純国産の「罫線分析(テクニカル分析)」と言えます。

ローソク足チャートの「ローソク」とは、1日、1週間、1ヶ月、1年間という期間中の、

- 始値(はじめね)・・・ 相場が始まった時の価格

- 高値(たかね) ・・・ 期間中の高値

- 安値(やすね) ・・・ 期間中の安値

- 終値(おわりね)・・・ 相場が終わった時の価格

という四本値(よんほんね)を形で表したものをいいます。

・移動平均線(Moving Average)

移動平均線とは、株式相場・外国為替相場・金相場など様々な金融商品の動きを一つの流れとして捉えることができる、もっともポピュラーなテクニカル分析の手法の1つです。